Notícias e Artigos

TRANSAÇÃO TRIBUTÁRIA NO ESTADO DO PARANÁ

A transação figura no rol das “demais modalidades de extinção do crédito tributário” e foi instituída pela Lei Federal nº 13.988/2020, embora prevista no Código Tributário Nacional, no art. 171, desde a década de 1960.

No Estado do Paraná foi publicada a Lei nº 21.860/2023, estabelecendo parâmetros para a denominada “transação resolutiva de litígio de créditos de natureza tributária e não tributária” perante a Administração Direta e Autárquica do Estado do Paraná, a ser firmada entre a Procuradoria Geral do Estado do Paraná (PGE/PR) e os devedores ou partes adversas (destaca-se que não há previsão, na lei, para os débitos ainda no âmbito da Secretaria da Fazenda).

A regulamentação ocorreu através do Decreto nº 7.855/2024, cuja vigência foi prorrogada de 07.04.2025 para 05.05.2025. Já a Resolução Conjunta PGE/SEFA nº 1/2025, disciplina a metodologia de cálculo para efeito da classificação das dívidas e da capacidade de pagamento do devedor. Assim, são créditos elegíveis à transação os:

- Tributários inscritos em dívida ativa;

- Tributários não inscritos em dívida ativa, desde que haja ação judicial pendente de julgamento definitivo; e

- Não tributários, desde que já inscritos em dívida ativa e a cobrança judicial seja atribuição da PGE/PR.

Salienta-se que é vedada a transação que envolva o ICMS abrangido pelo Simples Nacional e o adicional ao ICMS destinado ao Fundo Estadual de Combate e Erradicação à Pobreza – FECOP, mas quanto aos demais débitos é possível realizá-la mediante duas modalidades distintas, por adesão ou proposta individual (esta última proposta pelo contribuinte ou pela PGE para débitos acima de sete milhões de reais), nas hipóteses que envolvam:

- a cobrança de créditos do Estado do Paraná e de suas Autarquias; e

- no contencioso judicial de relevante e disseminada controvérsia jurídica tributária.

Caberá à PGE/PR, atendido o interesse público (juízo de oportunidade e conveniência), celebrar transação nas referidas hipóteses, a qual poderá envolver os seguintes benefícios, cumulativamente ou não, sempre de acordo com o Edital:

- descontos nas multas e nos juros relativos a créditos classificados como de baixa ou improvável recuperação;

- prazos e formas de pagamentos especiais, incluídos o diferimento, o parcelamento e a moratória;

- oferecimento, substituição ou alienação de garantias e de constrições;

- utilização de créditos acumulados e de ressarcimento de ICMS, inclusive ICMS-ST, próprios ou adquiridos de terceiros, devidamente homologados pela autoridade competente, para compensação da dívida tributária principal de ICMS, multa e juros;

- utilização de precatórios em desfavor do Estado do Paraná ou das suas Autarquias, desde que não haja pendência de impugnação ou recurso judicial e não estejam suspensos por decisão judicial, de acordo com ato normativo regulamentar, que estabelecerá os percentuais, as condições e o respectivo procedimento.

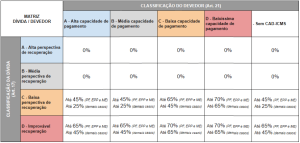

Os benefícios a serem concedidos em maior ou menor grau variam segundo a classificação da dívida e capacidade de pagamento do devedor (CAPAG), nos termos da “Matriz – Dívida/Devedor” constante do Anexo I do Decreto nº 7.855/2024 (abaixo), conforme metodologia de cálculo constante na Resolução Conjunta PGE/SEFA nº 1/2025:

Dúvidas também podem ser sanadas consultando-se o “Perguntas e Respostas sobre a Transação” no site da PGE, o qual sintetiza os principais benefícios (ver o item “5”):

Parcelamento de débito tributários e não tributários:

- até 145 meses, para pessoas naturais, microempresas ou empresas de pequeno porte

- até 120 meses, nos demais casos.

Descontos: Podem ser concedidos abatimentos sobre multas e juros de até 65% do valor total do crédito transacionado, de acordo com a classificação do crédito e do devedor.

Considerando as diversas particularidades inerentes às diferentes modalidades de transação — seja por adesão ou individual —, as especificidades de cada devedor ou parte adversa, a discricionariedade conferida à PGE/PR na celebração dos acordos, bem como as circunstâncias próprias de cada contribuinte, a Consult coloca-se à disposição para assessorar os interessados na análise das alternativas disponíveis com o objetivo de mitigar riscos e identificar a solução mais adequada a cada caso.